目前集运市场呈现旺季不旺景象,十一长期前拉货动能较弱,终端需求不高,加之欧线超巴拿马型新船持续投放,导致在集运公司大幅减班缩舱情况下,现货市场运价连续下跌。SCFI欧线运价自7月28日当周达到975元/TEU后连续八周下行,截止9月22日,SCFI欧线运价为623美元/TEU,较高点下跌36.1%。

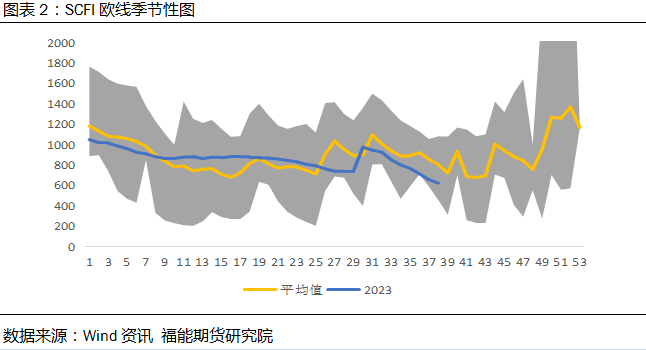

欧洲航线每年旺季包括两个阶段,通常在7-8月和12-2月,2月、4月、9月、10月运价下降的概率偏大。回顾2010年至2020年期间(排除超级周期),其中有7年4月运价均低于前一年8月,仅2011年和17年4月高于前一年8月,更多呈现基本面供需格局的博弈。从季节性图表来看,4月和10月的SCFI欧线运价处于一年内低位。在基本面维持偏弱格局下,现货价格或仍有下跌空间。

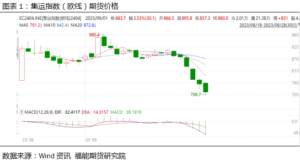

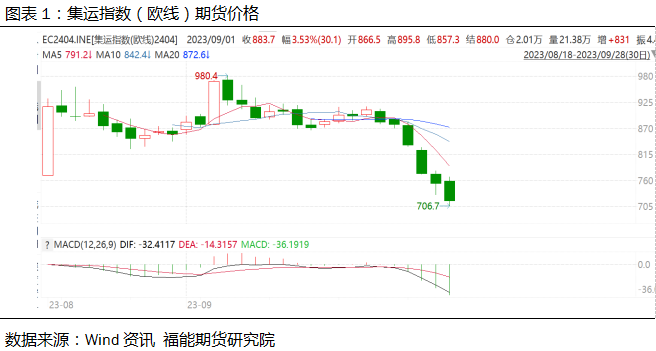

2、期货价格延续下跌态势

集运指数期货于8月18日正式在上期能源挂牌交易,挂牌价格为780点。上市后期货价格逻辑由期现价差回归转向基本面偏弱的逻辑,期价在9月6日后冲高回落震荡下行,但期间表现较现货抗跌,随着现货价格连续两周处于700美元/TEU下方后,期价开启快速下跌进程,截止9月28日,期货价格收于716.9点,自高点下跌-18.8%。

由于集运指数期货的标的是SCFIS欧线指数,是结算价格,通过样本船公司提交的客户离港提货单来进行运价采集,而现货市场普遍运用的SCFI欧线运价是基于当周订舱成交的即期运价的评估价。考虑到订舱和实际出运之间存在时间差,一般来说SCFIS欧线的变化普遍滞后于SCFI欧线运价2-3周,10月集运指数(欧线)期价预计延续偏弱运行。

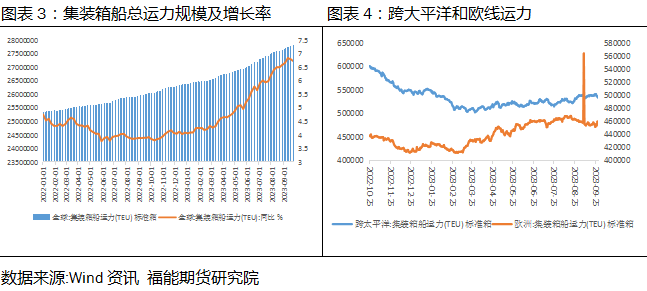

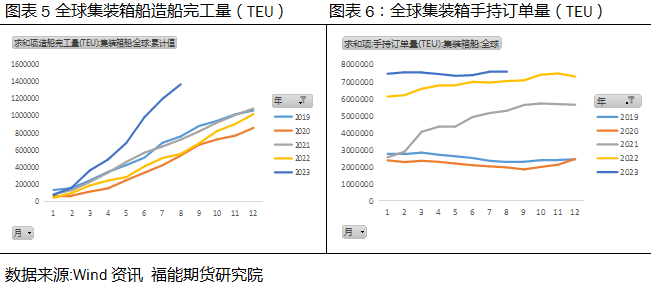

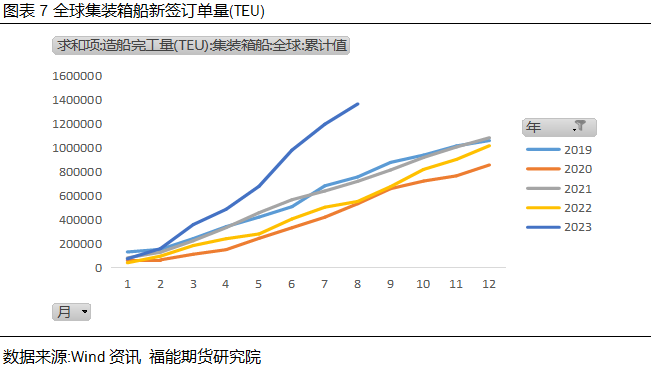

运力的变化受到船队规模的影响,由于船舶制造周期相对较长,通常为2-3年,短期内运力上限难以实现快速增长。此外,由于航运业淡旺季变化较快,在旺季时增加新船订单,等到船舶制造完成投入使用时,往往会错过旺季行情并造成运力过剩的局面。期货技术交流微信:mhqhpx,由于疫情期间新集装箱船订单激增,2021、2022年累计新增订单较2020年分别上涨190.35倍和97.5倍。今年1-8月全球集装箱新船交付量同比大增146.74%,加上目前全球集装箱手持订单量处于历史高位为757.62万TEU,占集装箱总运力规模的27.26%,预计明年集装箱船的新船交付将在今年的基础上进一步增长。

船舶闲置通常可以分为热闲置、冷闲置以及长期闲置三种,所谓的热与冷是指闲置船舶的状态。在供需转宽松的背景下,集装箱船闲置运力增加,尤其是热停运力明显上升。截止9月20日,集装箱船约有2.2%的闲置运力,热闲置运力占比达到2.2%,几乎没有冷闲置以及长期闲置三种。

据德鲁里的最新数据显示:在跨太平洋、跨大西洋和亚洲-北欧和地中海等主要航线中,在665次预定航行中,已宣布在第38周(9月18日-9月24日)至第42周(10月16日-10月22日)期间取消104次航行,取消率高达16%。在此期间,57%空白航行将发生在跨太平洋东行航线,37%发生在亚洲-北欧和地中海航线,7%发生在跨大西洋西行贸易。预计未来闲置运力仍有增加可能。

由于集装箱船船速平均值与集装箱运价呈现高度正相关性,受到集装箱运费自2022年上半年高点回落持续下跌的影响,集装箱船舶的平均航速处于持续下跌状态。目前集装箱船的平均航速为13.94节,整体低于历史均值水平,其中17000+TEU船型航速约15.03节。此外,新的环保法规对集装箱船舶的航运产生影响,国际海事组织(IMO)的船舶碳强度指标(CII)评级机制将于2023年1月1日起实施,用于评估船舶在二氧化碳排放方面的运行效率。根据Global Ship Lease公司数据,平均运行速度降低一节,估计会使相当于有效供应减少约6%,这将导致全球船队减速以减少排放,且运力供应也将收紧。

结合闲置运力下降和船舶减速这两个趋势,可以看作船公司通过航线合并和取消等手段,直接地减少有效运力供给。但未来三年大量新船等待交付,BIMCO预计在2023年初至2025年初期间,集装箱船船队运力仍将增长450万TEU,增幅近18%。同时,欧洲经济2024年上半年或延续疲软,短期调控运力手段效果较为有限,欧线集运指数易跌难涨。

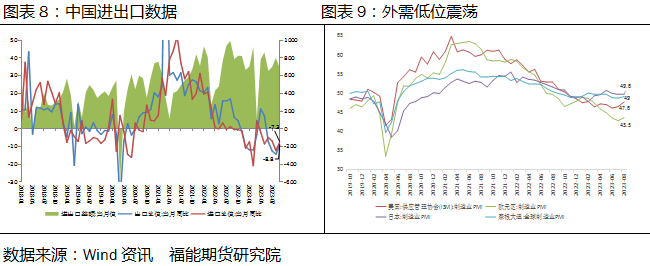

四季度出口增速边际小幅回升,但全年或偏弱。从海外需求来看,8月以来美欧日制造业PMI均有所回升,随着圣诞季到来,外需或边际小幅上升。同时,去年四季度受疫情放开等因素影响,出口基数快速下降。在低基数效应下,四季度出口增速或边际回升。总体而言,出口全年预计保持较弱的状态。

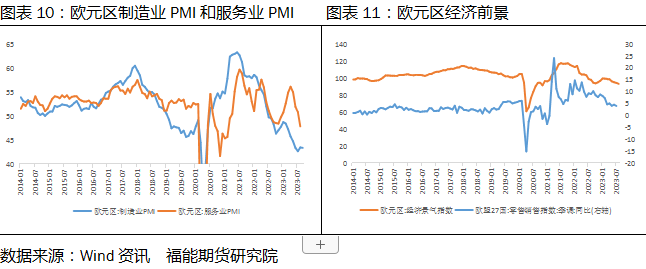

8月欧洲经济领先指标呈现回落态势。8月欧元区制造业PMI为43.5,环比回升0.8个点;服务业PMI为47.9,较上月下降3个点,欧元区综合经济指数仍继续回落,反映经济前景较为疲软。从经济活动来看,8月欧盟经济景气指数为93.3,延续下行态势,且零售销售指数同比增速持续下行,加之消费信心指数仍低位运行,反映市场对于经济复苏预期较弱。考虑到美联储货币政策紧缩周期延长,欧央行或将紧随其后延长货币紧缩周期,因此,明年上半年欧央行降息概率较低,较长时间的高利率对经济增长产生较为负面影响,预计上半年欧洲经济仍将延续疲软态势。